Con la Legge del bilancio 2021, a partire dal 13 gennaio, diventano operative alcune novità riguardo la concessione di prestiti fino a 30.000 euro per le piccole e medie imprese, garantiti al 100 per cento dal Fondo PMI. Le nuove regole introdotte aumentano la durata delle operazioni, ampliano la platea dei soggetti beneficiati e rettificano il metodo di determinazione del tasso di interesse.

Tutti gli aggiornamenti sulla Legge di bilancio 2021

Prestiti PMI fino a 30 mila euro: cosa sono

La misura del Decreto Liquidità prevede dunque il rilascio da parte del Fondo di una copertura pari al 100 per cento, sia in garanzia diretta che in riassicurazione, sui nuovi finanziamenti concessi di importo non superiore a 30.000 euro, a condizione che la propria attività imprenditoriale o professionale sia stata danneggiata e impedita dal diffondersi della pandemia di covid-19.

Le caratteristiche dei finanziamenti:

- Il finanziamento non può superare il 25% dei ricavi o il doppio della spesa salariale annua dell’ultimo esercizio utile;

- La garanzia è concessa in modo automatico, dunque il prestito può essere erogato dalla banca senza bisogno di attendere la risposta del Fondo;

- Nel caso in cui la banca dovesse sospendere le rate di un finanziamento già concesso, la durata delle garanzie sarà prolungata automaticamente;

- Il rimborso delle quote di capitale potrà iniziare solo dopo che siano trascorsi 24 mesi dalla data di concessione ed erogazione del prestito.

Prestiti PMI fino a 30 mila euro: novità 2021

La Legge di Bilancio 2021 ha introdotto diverse modifiche e novità circa il rilascio dei prestiti fino a 30.000 euro garantiti dal Fondo PMI:

- Moratoria PMI: l’ultima legge di bilancio conferma e prevede in primis una proroga delle misure di accesso al credito fino al 30 giugno 2021; fino a questo termine, le piccole e medie imprese possono richiedere il congelamento delle rate di prestiti e mutui;

- si riscontra anche un cambiamento nel limite temporale stabilito per completare il piano di ammortamento, che si allunga dai 120 mesi, 10 anni, precedentemente stabiliti a 15 anni;

- Ai sensi del comma 218) dell’art.1 della Legge di Bilancio 2021, il tasso di interesse applicato ai finanziamenti oggetto di richiesta di garanzia, non dovrà essere superiore allo 0,20% aumentato del valore, se positivo, del tasso di Rendistato con durata analoga al finanziamento stesso;

- il precedente prolungamento della durata può essere richiesto anche per i finanziamenti concessi prima del 13 gennaio 2021: per i finanziamenti che, alla data del 13 gennaio 2021, sono già ammessi all’intervento del Fondo ma non ancora erogati dal soggetto finanziatore; per quelli già ammessi all’intervento del Fondo

e già erogati dal soggetto finanziatore e anche per i finanziamenti o già erogati dal soggetto finanziatore, ma per i quali non è stata presentata la richiesta di ammissione alla garanzia del Fondo.

Una novità molto importante è l’ampliamento della platea dei potenziali soggetti beneficiari dei finanziamenti. La legge di Bilancio 2021 prevede infatti l’estensione dell’accesso al credito, come recita la Circolare n.1 del 13 gennaio 2021, anche a società che presentano i seguenti codici ATECO 2007:

- 66.19.20 – Attività di promotori e mediatori finanziari;

- 66.19.21 – Promotori finanziari;

- 66.19.22 – Agenti, mediatori e procacciatori di prodotti finanziari;

- 66.21.00 – Attività dei periti e liquidatori indipendenti delle assicurazioni.

Prestiti PMI fino a 30 mila euro: chi può accedere

A seguito delle modifiche introdotte dalla legge di Bilancio 2021 riguardo l’ampliamento della platea dei potenziali soggetti beneficiari dei prestiti, possono richiedere l’accesso al credito:

- piccole e medie imprese fino a 499 dipendenti;

- persone fisiche che svolgono attività di impresa, arti o professioni, broker, agenti e subagenti di assicurazione;

- le persone fisiche esercenti attività di cui alla sezione K del codice ATECO. In particolare, sono ammissibili ditte individuali, professionisti/persone fisiche e studi professionali che svolgono una delle seguenti attività: 660000, 661000, 661100, 661200, 661900, 661910, 661920, 661921, 661922, 661930, 661940, 661950, 662000, 662100, 662200, 662201, 662202, 662203, 662204, 662900, 662901, 662909;

- le società che presentano i codici ATECO 2007:

Se la misura consente l’accesso a nuovi soggetti beneficiari, allo stesso tempo chiude le porte ad altri, fino a quel momento ammessi al credito. Dal 1 gennaio 2021 vengono esclusi dall’accesso al prestito garantito al 100 per cento dal Fondo gli enti non commerciali:

- enti del terzo settore;

- enti religiosi civilmente riconosciuti.

Prestiti PMI fino a 30 mila euro: come fare domanda

La domanda non può essere effettuata dall’impresa o dal professionista direttamente al Fondo, ma la richiesta di finanziamento dev’essere necessariamente mediata da una banca. Le imprese o i professionisti dovranno dunque rivolgersi a una banca o a un Confidi affinché la domanda di accesso al credito venga presentata al Fondo. Inoltre, la garanzia è concessa in modo automatico, dunque il prestito può essere erogato dalla banca senza bisogno di attendere la risposta del Fondo.

Gli istituti bancari possono inoltrare la domanda attraverso il portale del Fondo di garanzia PMI.

Scarica il modulo di richiesta di finanziamento

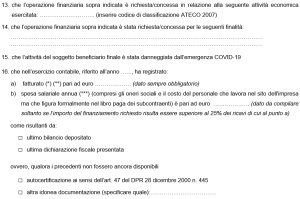

Il soggetto beneficiario dovrà presentare il modulo sopra indicato al soggetto richiedente del Fondo di garanzia (Banca, Intermediario finanziario o Confidi). Ecco in che modo compilare i diversi passaggi del modulo di richiesta di finanziamento:

- Nella prima parte il soggetto beneficiario dei finanziamenti concessi dal Fondo di garanzia dovrà inserire, oltre ai propri dati anagrafici, quelli relativi ad una delle tre condizioni elencate nel modulo:

- rappresentante dell’impresa: la denominazione e la ragione sociale, il codice fiscale e il luogo della sede legale dell’impresa.

- persona fisica esercente attività d’impresa, arti o professioni: il numero della Partita Iva, la data della sua iscrizione e la residenza;

- rappresentante dello studio professionale/associazione professionale/società tra professionisti: la denominazione dello studio/associazione/società, il numero di Partita Iva e la sede in cui opera.

- Il soggetto beneficiario dovrà inoltre rilasciare una serie di dichiarazioni, tra cui: il codice ATECO 2007; le finalità per cui è stata richiesta l’operazione finanziaria; il fatturato e (solo se il finanziamento richiesto è superiore al 25 per cento dei ricavi) la spesa salariale annua.

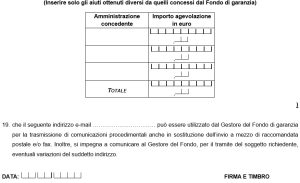

- Nel caso in cui il beneficiario abbia già usufruito di “Aiuti sotto forma di sovvenzioni dirette, anticipi rimborsabili o agevolazioni fiscali (punto 3.1)” delle Misure Temporanee in materia di Aiuti di Stato, dovrà dichiararlo in questa sezione. I dati da inserire sono in riferimento all’eventuale Amministrazione concedente e all’importo di agevolazione in euro.

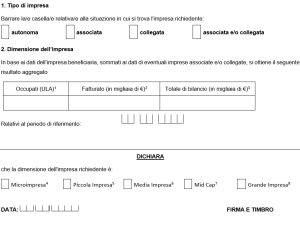

- In quest’ultima sezione dovrà essere specificata la situazione in cui si trova l’impresa richiedente (autonoma/associata/collegata/associata e/o collegata) e la dimensione dell’impresa, con dati in riferimento agli occupati, al fatturato e al totale di bilancio.

Il presente modulo potrà essere inoltrato anche attraverso un indirizzo di posta non certificata, accompagnato da una copia di un valido documento di riconoscimento del sottoscrittore.

Per ulteriori informazioni consulta la Guida operativa per la richiesta di garanzia.

Scarica il modulo di richiesta di finanziamento

Libri utili:

Agenti e rappresentanti

Il testo vuole essere una guida pratica con cui orientare il lettore, in modo da padroneggiare la complessa disciplina del contratto di agenzia e di tutti i risvolti amministrativi, contabili, fiscali e previdenziali che riguardano l’attività quotidiana del professionista, ma anche dell’azienda di cui fa parte o del consulente che lo assiste.Ciascun argomento è esaminato con il supporto della più recente documentazione di prassi dell’Amministrazione finanziaria ed alla luce delle pronunce giurisprudenziali più significative.L’esposizione è impostata con taglio operativo ed arricchita da esempi, tabelle di riepilogo e schemi di atti, che rendono le informazioni contenute nella trattazione ancora più fruibili e di pronta assimilazione.Questa edizione tiene conto:› della recente giurisprudenza,› delle attuali norme di determinazione del reddito (TUIR) e della disciplina IVA,› dell’aggiornamento di aliquote e contributi Enasarco.› AEC Industria 30.07.2014› AEC Commercio integrato 2009 integrato al 29.03.2017Si garantisce l’aggiornamento online delle tematiche affrontate fino al 28 febbraio 2021.Cristina RigatoNasce a Padova, dove attualmente svolge la professione di dottore commercialista e revisore legale presso lo Studio di cui è fondatrice. Svolge attività di consulenza in ambito aziendale, societario, fiscale, contabile e di internazionalizzazione dell’impresa ed è autrice versatile con all’attivo oltre 30 volumi e più di 250 articoli per riviste specializzate nel settore tributario e contabile.

Cristina Rigato | 2020 Maggioli Editore

24.00 € 22.80 €

(Fonte Ministero dello sviluppo economico)

Scrivi un commento

Accedi per poter inserire un commento