Prima di addentrarci nella sentenza della Corte di Cassazione n.14218/2015, la quale ha evidenziato che per questa tipologia di agevolazioni vi sono dei punti fermi riconosciuti dai requisiti di peso, posti a sedere e superficie, è importante la differenza ai fini fiscali che si ha tra autovetture, macchine ed autocarri aziendali. Infatti, molte ditte sono convinte che per un maggior risparmio di imposte e tasse, ivi compreso la tassa di proprietà, preferiscono immatricolare un’autovettura come fosse un autocarro.

La riflessione che è importante, trova un principio nel Codice della Strada all’art. 54, il quale disciplina tutta una serie di autoveicoli.

Sono considerati veicoli a motore quelli con almeno quattro ruote, esclusi i motoveicoli, e si distinguono in:

a) autovetture: veicoli destinati al trasporto di persone, aventi al massimo nove posti, compreso quello del conducente;

b) autobus: veicoli destinati al trasporto di persone equipaggiati con più di nove posti compreso quello del conducente;

c) autoveicoli per trasporto promiscuo: veicoli aventi una massa complessiva a pieno carico non superiore a 3,5 t o 4,5 t se a trazione elettrica o a batteria, destinati al trasporto di persone e di cose e capaci di contenere al massimo nove posti compreso quello del conducente;

d) autocarri: veicoli destinati al trasporto di cose e delle persone addette all’uso o al trasporto delle cose stesse;

e) trattori stradali: veicoli destinati esclusivamente al traino di rimorchi o semirimorchi;

f) autoveicoli per trasporti specifici: veicoli destinati al trasporto di determinate cose o di persone in particolari condizioni, caratterizzati dall’essere muniti permanentemente di speciali attrezzature relative a tale scopo;

g) autoveicoli per uso speciale: veicoli caratterizzati dall’essere muniti permanentemente di speciali attrezzature e destinati prevalentemente al trasporto proprio. Su tali veicoli è consentito il trasporto del personale e dei materiali connessi col ciclo operativo delle attrezzature e di persone e cose connesse alla destinazione d’uso delle attrezzature stesse.

Il problema e la risposta alle domanda su quando un veicolo è definibile come autocarro o come autovettura deriva dai fini fiscali e trova risposta nella Legge 388/2000, nella legge finanziaria del 2008, la n. 244/2007, che ha definito le autovetture ai fini delle imposte sul reddito come quei veicoli che non sono autocarri, autoveicoli attrezzati e carrozzati a pianale o a cassone con cabina profonda o a furgone anche finestrato che sono definiti dal codice della strada nell’articolo 54.

È importante nell’analisi che stiamo sviluppando citare il Provvedimento datato 6 dicembre 2006 a firma del Direttore dell’Agenzia delle Entrate, il quale attraverso questo provvedimento individua i veicoli che, a prescindere dalla categoria di omologazione, ai fini fiscali non possono essere considerati autocarri e per i quali pertanto non è più consentita la completa detrazione ai fini IVA e l’integrale deducibilità dei costi di acquisto e di utilizzo.

La sua “genesi” trova espressione nel provvedimento dalla cd. “Manovra Prodi” (D.L. n. 223/2006), a mezzo della quale si era fatto espresso rinvio ai sensi dell’art. 35 comma 11.

Nel provvedimento si è espressamente individuato i criteri da utilizzare per verificare, sottointeso ai soli fini fiscali, se un veicolo immatricolato quale autocarro, debba essere considerato alla medesima stregua delle autovetture.

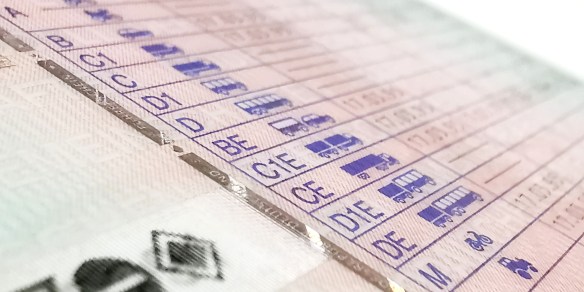

Gli elementi di tale verifica, si possono leggere dalla carta di circolazione dell’autocarro che reca congiuntamente tutte e tre le seguenti indicazioni:

a) abbiano immatricolazione o reimmatricolazione come N1;

b) abbiano codice di carrozzeria F0 (Effe zero);

c) abbiano quattro o più posti.

Le categorie dei veicoli riconosciute dell’attuale normativa sulla circolazione stradale così si suddividono:

Trasporto persone:

M Veicoli a motore destinati al trasporto di persone ed aventi almeno 4 ruote.

M1 Veicoli destinati al trasporto di persone, aventi al massimo 8 posti a sedere oltre al sedile del conducente.

M2 Veicoli destinati al trasporto di persone, aventi più di 8 posti a sedere oltre al sedile del conducente e massa massima non superiore a 5 t.

M3 Veicoli destinati al trasporto di persone, aventi più di 8 posti a sedere oltre al sedile del conducente e massa massima superiore a 5 t.

Trasporto merci:

N Veicoli a motore destinati al trasporto di merci, aventi almeno 4 ruote.

N1 Veicoli destinati al trasporto di merci, aventi massa massima non superiore a 3,5 t.

N2 Veicoli destinati al trasporto di merci, aventi massa massima superiore a 3,5 t., ma non superiore a 12 t.

N3 Veicoli destinati al trasporto di merci, aventi massa massima superiore a 12 t.

Ritornando nella sentenza, in essa si legge, oltre a quello già commentato sopra, che deve essere rispettato il criterio dell’inerenza.

Esso costituisce un fondamentale requisito nella determinazione del reddito d’impresa.

Si può dire che l’inerenza intende stabilire un collegamento tra il costo e l’attività d’impresa produttiva del reddito che viene tassato. Sulla base di questa definizione, non sono certamente inerenti e pertanto non rilevano nella determinazione del reddito, le spese di carattere personale dell’imprenditore.

A conclusione è opportuna un analisi della norma stradale che all’art. 82 prevede la destinazione dei veicoli.

Infatti, si legge che per destinazione del veicolo s’intende la sua utilizzazione in base alle caratteristiche tecniche, mentre, per uso del veicolo s’intende la sua utilizzazione economica.

Ferme restando le disposizioni di leggi speciali, chiunque utilizza un veicolo per una destinazione o per un uso diversi da quelli indicati sulla carta di circolazione è soggetto alla sanzione amministrativa del pagamento di una somma da euro 85 a euro 338.

Dalla violazione di cui sopra, consegue la sanzione amministrativa accessoria della sospensione della carta di circolazione da uno a sei mesi. In caso di recidiva la sospensione è da sei a dodici mesi.

Scrivi un commento

Accedi per poter inserire un commento