In caso quindi di inversione contabile è l’acquirente o committente a dover assolvere l’IVA e non il cedente o prestatore come prevedono i principi generali dell’IVA.

Il presente articolo è firmato dall’autrice dell’ebook in corso di pubblicazione sull’argomento del reverse charge. (ndR)

Il sistema del reverse charge ha come norma di riferimento l’art. 17 del D.P.R. 633/72. Il comma 1 di tale articolo identifica chi, per norma generale, è il debitore dell’imposta, ovvero il fornitore. I commi successivi introducono appunto il meccanismo del c.d. reverse charge, trattate dal comma 5 e successivi per le operazioni interne di cui si parla.

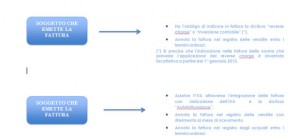

Il meccanismo di assolvimento dell’IVA in commento, comporta alcuni obblighi sia per il soggetto che emette la fattura sia per il soggetto che la riceve:

Nel settore immobiliare, tale meccanismo di assolvimento dell’IVA si applica sia nelle operazioni di subappalto per lavori edili sia nelle cessioni di immobili strumentali.

Si precisa che, il meccanismo del reverse charge nei casi indicati si applica soltanto se determinate condizioni sono rispettate. Per quanto riguarda la cessione degli immobili tali condizioni riguardano il fatto di aver esercitato l’opzione per l’imponibilità dell’operazione mentre per il subappalto edile le condizioni riguardano la verifica dei soggetti che intervengono nell’operazione, del codice attività dell’operazione posta in essere e del contenuto giuridico dell’accordo che lega il subappaltatore con l’appaltatore principale.

Qualora il contribuente commetta degli errori nell’applicazione del reverse charge, le sanzioni amministrative applicabili in tali casi si trovano disciplinate nell’art. 6, comma 9-bis del D.Lgs. 471/97.

Le sanzioni:

- vanno dal 100% al 200% dell’imposta non applicata, con un minimo di 258 Euro, nelle ipotesi di mancato assolvimento dell’imposta da parte dell’acquirente o cessionario obbligato al reverse charge, ovvero nelle ipotesi di mancato versamento dell’imposta irregolarmente addebitata dal cedente o prestatore che ne abbia omesso il versamento;

- sono pari al 3%, con un minimo di 258 Euro, nelle ipotesi di irregolare applicazione dell’imposta.

Nei casi in commento, è prevista una solidarietà di entrambi i soggetti nel pagamento dell’imposta dovuta in applicazione del regime di inversione contabile. Per quanto riguarda invece le sanzioni, la solidarietà è prevista nei casi di irregolare addebito dell’imposta da parte del cedente o prestatore che ne omette il versamento (dal 100% al 200%) e nell’ipotesi di irregolare assolvimento dell’imposta (sanzione del 3%).

[1] Si specifica che la trattazione dell’argomento in oggetto riguarda soltanto il c.d. reverse charge nazionale e non vengono prese le operazioni con soggetti esteri che portano ad una modalità operativa di assolvimento dell’IVA diversa da quella in commento.

Scrivi un commento

Accedi per poter inserire un commento